LYON | L’étude marché du 3ème trimestre 2023

Le marché des bureaux

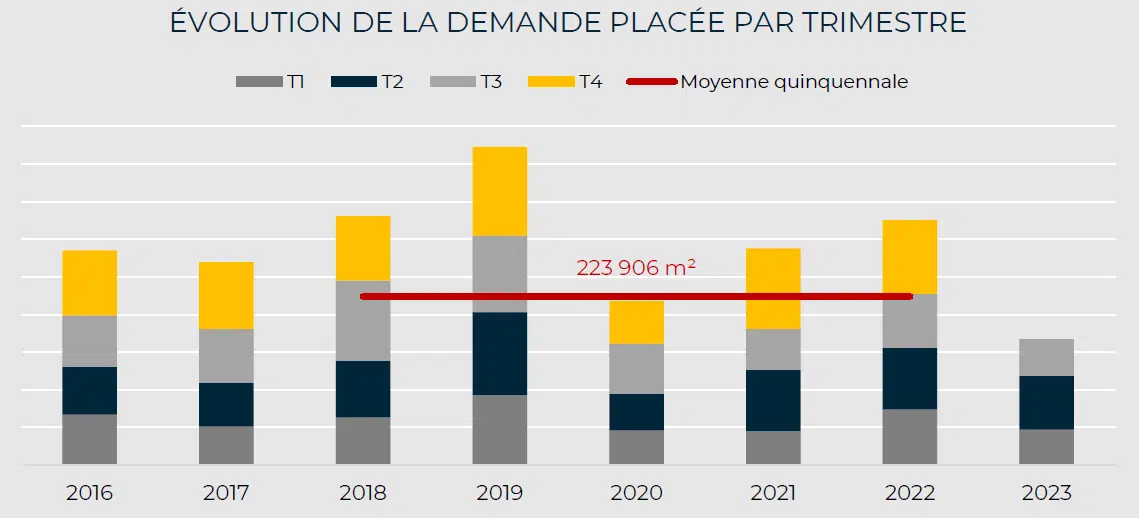

Avec moins de 50 000 m² commercialisés au T3 2023, le marché des bureaux de l’agglomération lyonnaise ralentit de nouveau, après le rebond de l’activité constaté au T2. La demande placée s’élève à 167 355 m² depuis le début de l’année 2023. Ce volume demeure en retrait de 27 % par rapport à l’an passé et significativement inférieur de 25 % à la moyenne quinquennale à période comparable.

Le tassement du marché se traduit également par un nombre inférieur de transactions : au total, 380 signatures ont été enregistrées en 2023 contre 415 l’an passé.

Face à des perspectives économiques incertaines, de nombreux décideurs préfèrent différer leur projet immobilier dans l’attente d’une plus grande lisibilité du contexte économique.

Ce phénomène est particulièrement notable sur le segment des grandes transactions (sup. à 5 000 m²), en repli annuel de 67 %. Seules 4 signatures ont ainsi été recensées contre 7 l’an passé. Aux 3 transactions enregistrées au T2 est venue s’ajouter au T3, la transaction de GALILEO GLOBAL ÉDUCATION de 7 920 m² dans l’immeuble City Rhône. Cette dernière signature est actuellement la plus importante en volume de l’année 2023. Ce qui confirme une tendance notable depuis plusieurs trimestres : les transactions portent sur des surfaces unitaires plus réduites qu’auparavant et témoignent de ce phénomène de rationalisation des surfaces à l’origine de nombreux projets immobiliers ces derniers mois.

Plus résilient, le segment des petites surfaces (inf. à 1 000 m²) constitue le socle du marché de l’agglomération lyonnaise et concentre environ 53 % de la demande placée en 2023. L’activité est néanmoins en recul par rapport à l’an passé : passant de 380 signatures à 350, ce segment de marché affiche un volume commercialisé de 87 985 m², en repli annuel de 10 %. Seul le segment des surfaces intermédiaires (entre 1 000 – 5 000 m²) affiche un volume stable en un an ; avec 26 transactions enregistrées contre 28 en 2022.

L’appétence des utilisateurs pour les bureaux neufs et certifiés se vérifie toujours, comme en témoigne la proportion importante de surfaces neuves dans la demande placée (environ 46 %). Cette primauté accordée aux actifs de qualité, dans les quartiers centraux, soutient toujours la progression des valeurs. Les loyers pour des immeubles prime dans les arrondissements centraux et dans les quartiers d’affaires de la Part-Dieu, ou de la Presqu’Île Nord, gravitent entre 290 €/m²/an et 325 €/m²/an.

Concernant les valeurs à l’acquisition, la tendance est identique : en dépit de fortes disparités géographiques, le prix moyen au m² connaît une orientation haussière. L’augmentation des coûts de construction, répercutées par les promoteurs sur les prix de vente, n’est sans doute pas étrangère à cette tendance, en particulier sur les surfaces neuves.

Le marché des locaux d’activités

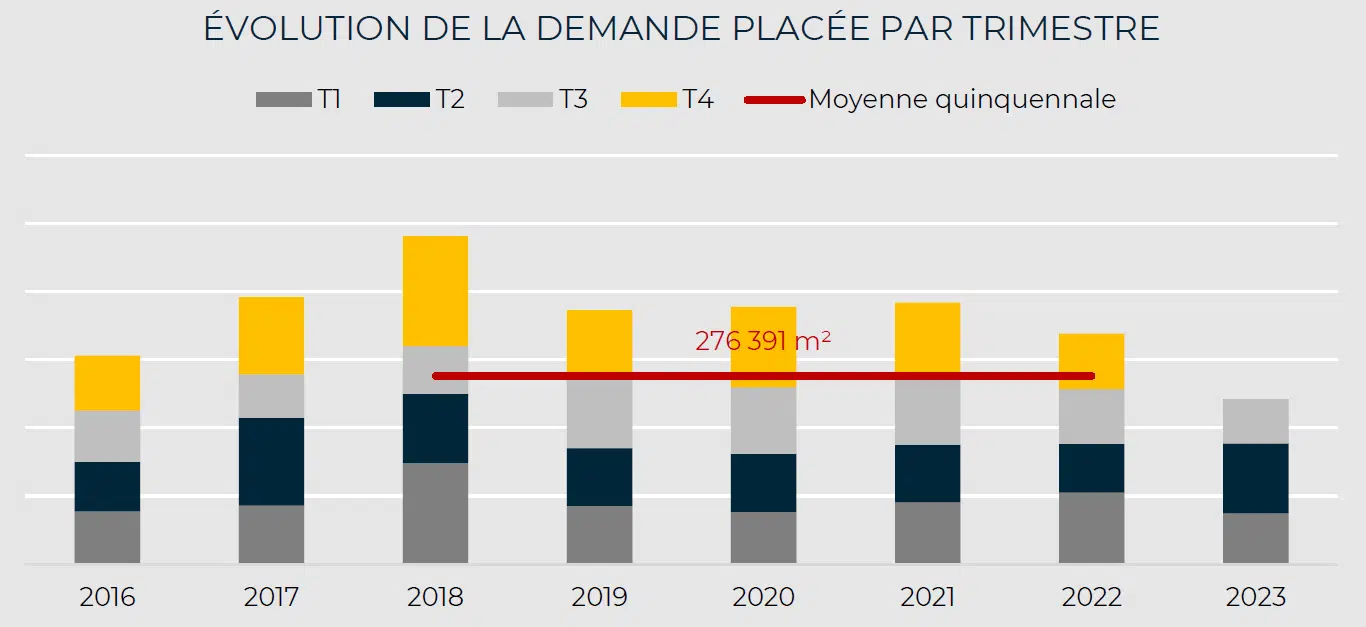

Le durcissement du contexte économique a fini par impacter le dynamisme du marché des locaux d’activités dans la région lyonnaise, qui avait fait preuve de résilience jusqu’à présent. Alors que la demande placée s’était maintenue au même niveau que l’an passé sur les deux premiers trimestres, l’activité transactionnelle du troisième trimestre acte un ralentissement notable.

Totalisant 242 260 m², dont 64 935 m² commercialisés au T3, ce résultat affiche un léger repli annuel de 6 %. Un nombre quasi similaire de signatures a été enregistré : 305 cette année contre 310 l’an passé. Le marché lyonnais reste majoritairement animé par des transactions de seconde main : ces dernières concentrent 58 % de la demande placée contre 42 % pour les opérations neuves.

De manière significative, seul le créneau de marché < 1 000 m² affiche une progression comparée à l’an passé, que ce soit en volume ou en nombre. La contraction des disponibilités brime l’appétit des utilisateurs sur les créneaux de surface supérieurs. Par ailleurs, cette raréfaction de l’offre, à la vente comme à la location dans les secteurs centraux, pousse les utilisateurs à cibler la première périphérie, et notamment les territoires à l’Est de l’agglomération lyonnaise, qui concentrent 60 % de la demande placée.

Cette configuration de marché, caractérisée par un recul de l’offre disponible et de pénurie de réserve foncière, continue de peser de manière inflationniste sur les loyers et les prix de vente. Le loyer moyen s’élève 93 €/m²/an, en progression annuelle de 17 %. Selon l’emplacement et la qualité du bien, les valeurs locatives peuvent osciller entre 90 et 140 €/m²/an, pour des locaux neufs, entre 60 et 110 €/m²/an pour des surfaces de 2ᵈᵉ main. Il n’est plus rare cependant de croiser des loyers dépassant largement cette fourchette.

La tendance est identique sur le marché de l’acquisition : les surfaces de 2ᵈᵉ main se vendent généralement entre 700 et 1 300 €/m² et jusqu’à 1 250 et 1 700 €/m² pour des locaux neufs. Pour des surfaces prime, idéalement situées, ces valeurs décollent au-delà des 2 000 €/m².

Sources : Centre d’Études de la Conjoncture Immobilière (CECIM), Groupe JVL.

Retrouvez également nos études sectorielles sur simple demande !

Contactez-nous au 01 81 72 00 00 ou par mail à l’adresse suivante : [email protected]

NOS ACTUALITÉS QUI POURRAIENT VOUS INTÉRESSER